资讯动态NEWS AND INFORMATION

透析14家企业财报 看国内IVD市场的八大特点

更新时间:2017-10-23 作者:中原医疗器械城

医药网10月18日讯 1714亿元人民币,是全球IVD四巨头——罗氏、西门子、丹纳赫、雅培2016财年体外诊断业务的总营收。其中,罗氏诊断以758亿元营收位居IVD行业榜首。

体外诊断(In Vitro Diagnosis ,IVD),是指将样本(血液、体液、组织等)从人体中取出后进行检测,进而获得临床信息并判断机体功能的产品和服务。

中国体外诊断市场作为罗氏诊断全球第二大市场,在2016财年为其贡献了113亿元的销售额。实际上,当前国内60%的体外诊断市场都由海外企业占据,国产品牌只占约40%的市场份额。

我国体外诊断行业起步较晚,萌发于上世纪80年代。彼时,国外IVD巨头正在登陆国内市场,迈瑞医疗、迈克生物等国内企业抓住机遇,从代理起家,成为当下国内IVD行业的强劲选手。

当前,我国体外诊断市场仅占全球市场的5%,未来发展前景广阔。随着医药体制改革进一步深化,医保控费及分级诊疗等相关政策的落实,将为国产品牌替代进口品牌带来重大驱动。

在国内IVD行业正处于跑马圈地、并购整合的当下,健康界选取14家企业作为观察对象,通过盘点其最新财报,试图描摹出IVD行业的生态与机会。

特点1:向产业链上下游扩张,在各产品线精进。

目前我国共有体外诊断企业超500家,年销售收入过亿的企业占比5%左右,行业集中度较低。

在22家IVD上市企业中,本文从中选取13家,以其2017年上半财年(H1,Half 1)财报为研究对象,透析当前IVD行业生态。另外,作为国内IVD行业龙头的迈瑞医疗,2006年于纽交所上市,后于2016年3月选择私有化退市,目前正进军A股,并已于2017年5月26日发布招股书。鉴于迈瑞医疗在行业内的地位及价值,本文亦将其列入分析对象,但其所有数据均系2016财年数据。

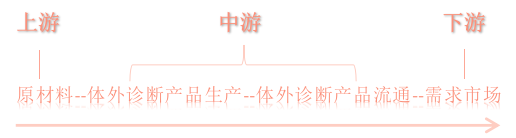

体外诊断行业的上游为原料市场,国外进口企业占据主导地位。近年也逐渐有国内企业开始向上游突围,例如利德曼。

中游包括产品生产和产品流通。据全国卫生产业企业管理协会医学检验产业分会会长宋海波介绍,在体外诊断产品生产领域,国际品牌占领国内60%的市场,国内品牌只占据40%的市场份额。在体外诊断产品流通领域,只有润达医疗和赛力斯跻身于22家上市企业之列。

下游包括各医疗机构、体检机构、独立医学检验中心等。随着ICL产业发展,IVD生产和流通企业也开始向下游服务产业延伸,例如正在转型成为IVD检验综合服务商的美康生物。

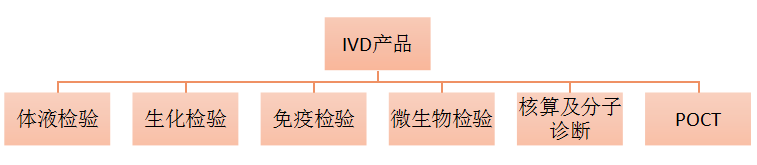

按宋海波介绍,体外诊断产品共细分为六个领域。第一是体液诊断,包括血常规、尿常规等检验项目;第二是生化检验,该领域在整个检验医学市场中占据重要地位,已成竞争红海;第三是免疫检验,其中以化学发光技术最为先进,且90%的市场都由进口产品占领,未来进口替代将为国内企业带来高速增长期;第四是微生物检验,该领域现为中国市场的短板和弱项;第五是核酸及分子诊断,目前呈现资本强势介入状态;第六是POCT(Point-of-Care Testing,即时检验),相关概念技术至2004年才引入国内,目前国内市场处于发展初期。

特点2:行业增速较快,跑马圈地正当时。

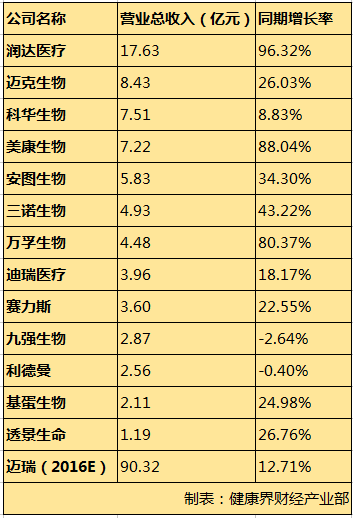

在2017H1报告期内,国内大部分IVD企业的营收还处于10亿元水平线以内。同报告期内,罗氏的诊断业务已实现全球范围内400亿元的营收,差距亦意味潜力无限。

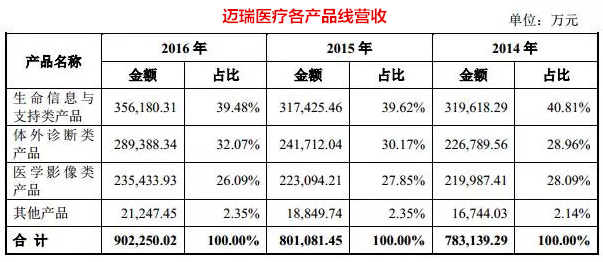

作为国内市场上的一员老将,迈瑞医疗2016年度总营收突破90亿元。细分到IVD领域,其2016年度总收入约为28.94亿元。但就增长速度而言,迈瑞医疗相比其他企业稍显放缓。

通过迈瑞医疗三大产品线数据可知,其体外诊断类产品发展最快,营收占比从2014年的28.96%已提升至2016年的32.07%。

数据来源:迈瑞医疗招股书

润达医疗2017H1的营收实现96.32%的大幅增长,达到17.63亿元。在内生增长之外,更与润达医疗加速收购的外延布局不无关系。2016年下半年,公司相继收购杭州怡丹生物、山东鑫海润邦、北京东南悦达三家渠道代理商,为润达医疗的营收增长带来有力支持。

同时,润达医疗正在着手的至少还有3起收购:一是收购POCT标的瑞莱生物100%股权;二是收购渠道经销商长春金泽瑞60%的股权;三是收购医疗信息化标的上海瑞美45%的股权。

特点3:净利润率如何提升?迈瑞医疗裁员2000人。

营业收入代表企业规模,而净利润率才凸显企业生存活力。在14家观察对象中,报告期内共有7家企业的净利率超过20%,基蛋生物的净利率甚至突破40%,且较去年有5.37%的增幅,成绩亮眼。

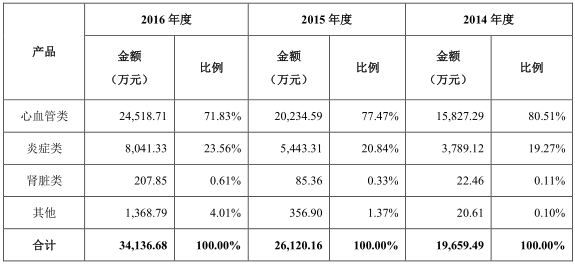

作为继万孚生物后,国内第二家成功上市的纯正POCT标的,基蛋生物在国内心脏标志物市场处于领先地位。最近三年,心血管类POCT试剂贡献的营收占基蛋生物试剂营收的70%以上,且该品类的毛利率维持在较高水平。值得注意的是,基蛋生物的其他产品线表现一般。

基蛋生物试剂类营收表数据来源:基蛋生物招股书

比较两个报告期的数据,发现在14家企业中,迈瑞医疗实现了7.6%的净利率最高增幅。

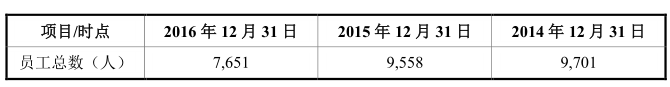

作为一家规模较大的成熟企业,迈瑞医疗如何在保证营收持续增长的同时,做到一年之内净利率提高7.6%?健康界从其招股书中找到了解题思路——迈瑞医疗一年之内裁员将近2000人。

迈瑞医疗员工总数变化表 数据来源:迈瑞医疗招股书

特点4:销售费用率待降,规模效应待显。

保证营收和利润的一大关键是销售业绩。根据各公司公开的财务情况,发现4家公司的销售费用率突破20%,包括迈瑞医疗、三诺生物、透景生命、万孚生物。据业内人士分析,可能是公司基于提升品牌的需求,为拓展中高端市场,在市场推广、渠道让利等方面花费较多所致。

对比两个报告期的数据,发现包括迈克生物在内的9家企业,销售费用率实现了一定程度的下降。实际上,迈克生物董事长唐勇此前在接受采访时,曾表示“收购的经销商销售费用高,因此整体销售费用仍略显向上。”综合来看,IVD行业目前正处于并购整合阶段,渠道并购带来的规模效应还有待显现。

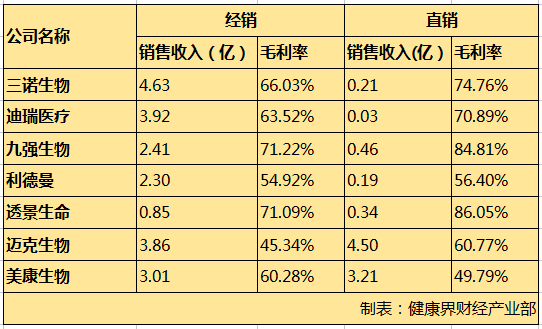

特点5:直销还是经销?

当前IVD产业的销售模式主要包括直销和经销两种。经销模式是指公司先将产品销售给经销商,再由经销商销售给终端客户。经销模式可充分利用经销商在当地的资源优势,迅速占领未开发市场,有利于提升产品的市场占有率。在国内市场,更多的IVD生产企业选择经销模式。以科华生物为例,该企业于今年8月收购广东新优55%股权,掌握了日立在华南四省的代理渠道,以期提升其在华南四省生化诊断市场,尤其是中高端市场的占有率。

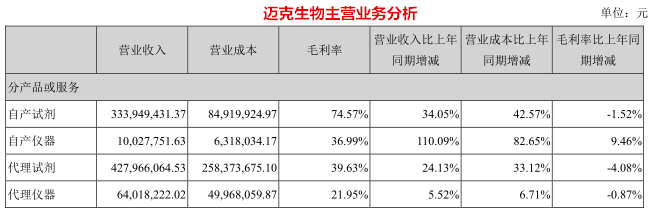

直销模式是指公司直接将产品销售给终端客户。健康界发现迈克生物和美康生物更加看重直销模式,这与其产业布局息息相关。据唐勇介绍,迈克生物不希望做一个简单的产品供应商,而是希望为客户提供整体解决方案,包括优质的产品和服务。

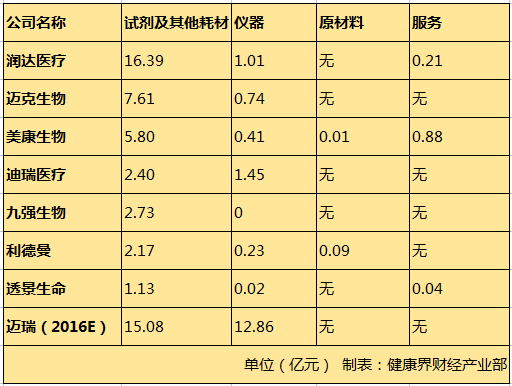

特点6:试剂走量,仪器走价。

在体外诊断行业,试剂占据较多市场份额。一般来说,一台体外诊断仪器在其使用周期内,可消耗数倍于仪器价值的相关配套试剂;且仪器具有成本高、技术要求高等特点,对于国内IVD企业而言,从试剂业务切入更为容易。

在具体进行销售时,“仪器+试剂”联动销售模式是一个新趋势,即企业向医疗机构免费投放体外诊断仪器,仪器产权为企业所有,医疗机构获得仪器的使用权;随后企业向医疗机构销售与投放仪器配套使用的诊断试剂,实现产品的最终销售,并以此建立稳定的合作关系。

值得注意的是,偏重试剂业务而忽视仪器制造受限较多,不利于企业长远发展。

如前文所述,在试剂与仪器业务外,向上游的原料市场与下游的服务市场扩张亦是发展趋势。以美康生物为例。近年来,美康生物快速布局实验室业务。不仅以1960万美元收购美国心血管ICL标的Atherotech Inc,更在国内各地积极投资新建检验中心。仅2017年上半年,便控股新建3家医学检验所。截至目前,美康生物旗下正式投入运营的检验中心共有7家,分布宁波、永城、郑州等地。

特点7:国际合作正流行,国际市场待开拓。

国内企业通过收购国外品牌,掌握先进技术并走向国际市场已不是稀罕事,在IVD领域亦是一样。

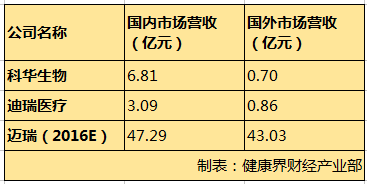

科华生物通过收购意大利化学发光标的TGS 80%的股权,不仅可直接应用其化学发光技术成果,更可获取TGS在欧盟主要国家的销售网络和客户资源;三诺生物通过收购美国POCT标的Trividia与PTS部分股权,助其迈出国际化的第一步,进入全球血糖仪行业领先阵营;迈瑞医疗在海外市场设有39家全资子公司,形成庞大的研发、营销和服务网络。

观察迈瑞医疗过去三年销售数据,发现境外客户稳居名单前列。值得注意的是,过去三年来,迈瑞医疗前五大客户营收占比从未超过5%,证明其渠道和市场之成熟。

在国际IVD市场上,除迈瑞医疗外,更多国内企业还未站稳脚跟。全球庞大的蓝海市场等待中国企业前去拓荒。这也意味着企业需要具有足够强的自主研发能力。

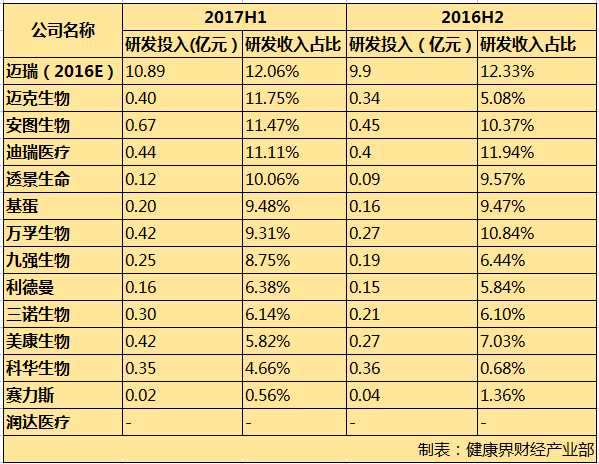

特点8:巩固研发根基,国产替代进口。

体外诊断是典型的技术驱动型产业。技术领先便意味着市场占有率。因此,各企业都十分注重技术研发。

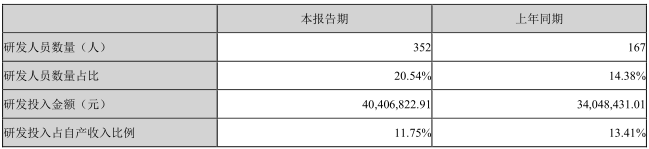

以迈克生物为例。观察迈克生物2017年H1财报发现,研发投入同期增长超50%,且公司一年之内增加了185名研发人员。

迈克生物研发人员及投入变化 数据来源:迈克生物财报

之所以加大力度投入研发,与迈克生物当前的产品结构有关。作为代理起家的IVD生产企业,代理业务至今仍是迈克生物营业收入的重要来源。迈克生物急需研发自主产品,替代其代理的进口产品。

2017年4月,迈克生物与德国分子诊断巨头QIAGEN N.V.合作,在中国设立迈凯基因生物科技有限公司,就是为了进行深度技术合作,建立具有自主知识产权的NGS(测序)产品。

随着研发投入的加大、产品技术水平的提高和并购整合的完成,我国IVD企业综合竞争力将大幅提升,体外诊断行业格局将发生改变。

大潮已来,强者逐浪而胜。