医联体落地产生“蝴蝶效应” 各家有啥新玩法?

更新时间:2017-08-21 作者:中原医疗器械城

新医改的政策推动下,“医联体”的组建迅速席卷整个医疗市场。根据国家卫生计生委消息,医疗联合体建设试点全面启动,截至目前,全国共有321个地级以上城市开展试点,占地级以上城市总数的94.7%。

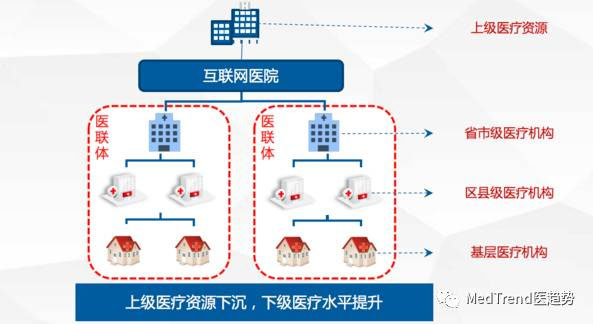

医联体的基础模型

医联体模式的建立,探索了包括远程会诊、双向转诊、信息互通、业务指导等模式,硬件设施通过建设区域影像中心、区域诊断中心等来进行缓解。同时,医联体能够发挥三级医院专业技术的优势以及带头作用,平衡专家资源,提高基层诊断检验水平。

医联体落地所带来的“蝴蝶效应”,带动了整个医疗行业发生重大变革。未来的竞争不再是产品和渠道,而是提供一体化解决方案,服务升级,大数据和直分销区域化的商业模式,入口的时代来临。

下游:诊断中心化,医院区域托管成趋势

“蝴蝶效应初期,蝴蝶翅膀的运动,导致其身边的空气系统发生变化,并引起微弱气流的产生。” 医联体的组建组建首先引发周围的“空气系统”即下游的变化。下游包括各级医院、第三方诊断中心、医学实验室以及患者等终端使用者。

区域诊断中心被看好

医联体组建之后,基层医疗机构的的诊断能力匮乏导致对区域诊断中心(包括影像中心和检验中心)的需求提高,三级医院由于对成本的控制需求,也会提高对区域诊断中心服务的需求。医联体内的诊断项目(含影像和检验)外包比例增加。

区域诊断中心能够高度整合区域内医疗资源,以区域医疗中心为核心,辐射区域内各级医疗机构,而被看好。

区域诊断中心分为三种;

医院为法人,企业协助医院建设

企业为法人,建设第三方区域诊断中心

企业为法人,政府主导,企业与医院共建

医院更倾向于选择风险更低的第三种模式。具有代表性的如第三方影像中心的一脉阳光、全景医疗等,第三方检验中心的迪安诊断、金域检验等。

医院整体托管流行

同时,将医院托管也逐渐流行开来。

8月6日,陕西韩城市与西安交大一附院签署合作协议,成立韩城市医联体医疗管理中心和西安交大一附院护理学院。韩城市将辖区内四所公立医院及交大一附院韩城医院,共同交给新成立的医联体全面托管。

据悉托管后,医疗管理中心对公立医院人员、财务、资产与业务工作进行全面管理。公立医院在被托管期间,坚持资产所有权属不变,独立法人主体不变,医院公立性、非营利性、功能不变,根据法律法规享受的各项优惠政策不变。通过双方共同努力,将实现被托管医院的技术能力、服务水平、管理能力、科研能力的提升。

医改以来,有不少医院都开始进行托管。但像韩城这种托管城市整体医疗机构的新型分级诊疗模式在国内尚属首家,对其他医联体起着范例和借鉴作用,或许在未来会成为趋势。

医院托管除了整体托管,还有设备托管。2016年2月起施行的《医疗器械使用质量监督管理办法》对医疗器械的管理提出了更为精细化的管理要求,不少医院和区域诊断中心都采取设备整体托管来减压。美国6000多家医院有一半以上的医院都被国内的医疗器械管理服务公司整体托管,由此推测,国内的医院设备托管方兴未艾。

代理商升级换代,平台化,降价承包

由于医联体内部的统一管理和整体规划,医联体内部医院将会依赖“龙头”企业进行集中采购,然后将采购到的资源下发到各级。

医联体采购模式的变化,直接引发中游流通行业巨变。中游是产品流通渠道。原本大多数厂家九成以上产品都采用经销模式销售,代理商主要负责医院等渠道的开发、产品物流和售后以及其他提高客户黏性的增值服务。

小代理商淘汰出局,大代理商平台化

由于医联体的采购量远远大于原来一家医院的采购量,同时对于整体解决方案的要求,小的供应商无法满足医联体的需求,在市场优胜略汰的法则下,逐渐被淘汰出局。

行业内的大经销商纷纷进行并购抢占市场,采用区域上的横向并购打造以区域代理大平台,采用产业链上的纵向并购,渗透上中下游产业链。小一些的经销商直接选择被并购进行资产变现。

2016年7月以来,润达横向并购了长春金泽瑞医学科技有限公司60% 的股权,以及怡丹生物45%的股权,进一步巩固了其在东北、浙江的市场。同期,润达也在纵向并购上发力,先后收购了瑞莱生物100% 的股权,以及RBM公司(Response Biomedical Corp.公司)43%的股权,进一步补充了上游生产线。

而对于同处于行业领先地位的合富医疗,则将其商业运营的重心从上游的厂家转移至下游的医院,经营医院检验科的托管。

降价应标,只为“赢者通吃”

由于医联体内,医疗服务下沉,医院尤其是三级医院的盈利能力可能持续下降,而多地对医联体采取的医保杠杆政策,使得医联体对于成本的控制更为严格。

面对中游流通企业,医联体在省级集中采购的基础上,采用的带量采购的策略,达成一个比省级集采更低的采购价格。而流通企业为了在竞价中获得优势,降价就成了必然的选择。“赢者通吃”的局面加剧。

医保杠杆:山西公布消息称,将采用医保杠杆助力医联体建设。其医保杠杆指的是,山西高平市人民医院与乡镇卫生院、社区卫生服务机构组建的医疗集团,共同负责辖区居民的疾病预防和治疗。医保部门将医保基金预付给医疗集团,在维持辖区居民报销待遇不变的前提下,实行总额控制。一年下来,如医保基金有结余,就归医疗集团支配,超支了则由医疗集团自行承担。为节省费用,医疗集团尽量把常见病患者留在基层。

上游生产企业:物联网化,整体解决方案成焦点

由于中游直接对接终端,因此流通渠道在行业内非常重要,对于上游的生产企业具有较强的议价权,医联体所引发的产业链变革渗透至上游。产业链的上游是产品的生产企业,包括影像设备、诊断试剂和仪器的生产。

在组建医联体之前,三级医院的业务基本上被外资生产厂家包揽,如影像领域的GPS三巨头,诊断行业的罗氏、西门子、雅培、丹纳赫四巨头,这些巨头瓜分了大量的市场份额,剩余的少量份额由其他企业分割;而一二级医院的业务主要由国产企业覆盖。

市场更加注重产品性价比

医联体产生之后,由于医联体内部的统一管理和整体规划,医联体内部医院将会依赖“龙头”企业进行集中采购,然后将采购到的资源下发到各级。由于基层医疗机构对于价格比较敏感,对于比较普遍的诊断检验项目来说,性价比将会成为影响医联体采购决策的重要因素。

因此,提高产品的性价比成为厂家在医联体集采中“搏出位”的一条途径。

为了提高性价比,首先是降低价格。外企生产端纷纷向国内转移,无论是在国内设厂还是找国内厂家代工,主要目的都是为了降低生产和运输成本,一旦工厂投产或代工工厂批量生产,产品价格可能会随着成本的降低而下降。届时,将会对国内生产厂家造成冲击。

?2016年3月,罗氏在苏州设立罗氏诊断试剂生产基地;同月,与九强生物进行合作。

?2016年6月,雅培引入九强生化诊断试剂的生产配方及工艺流程控制,合作55各项目。

?2016年9月,西门子在上海建立体外诊断试剂工厂。

其次,是提高产品品质和性能。对于同一诊断项目,不同医疗机构可能使用不同型号的诊断设备、不同的试剂、不同的方法,检测结果具有较大的差异,可比性受影响,结果不互认,不利于患者病情监控和治疗方案的制定,也容易产生医疗纠纷。

医联体的产生,增强了各级医疗机构的合作,且在医联体的良好运转需要结果互认,要求不同设备在同一个检测项目上的检测结果一致,这对上游生产企业的产品质量提出了更高的要求,研发投入提升。

物联网及信息化产品迸发

作为医联体建设不可或缺的一部分,远程医疗平台可谓是医联体的中枢神经系统,承接着医联体内各成员的信息互联互通和业务的上联下达。数字化手段的重要性凸显。

因此,上游生产厂家生产的设备产品迫切需要相应的智能软件进行信息互联,将医联体内的“物”(医生、患者、器械等对象)和“网”(基于标准的流程)进行交互、融合,即形成一个“联”的过程,也就是物联网化,产品信息化。

GE在2017年的CMEF大会上,重磅推出的产品就是以数字化手段优化医院资产的“云”平台——“资产云管家”,能帮助医院实现异地多院区的设备便捷化管理和优化。这种适应医联体的信息化产品在未来会相当有市场。

埃森哲报告指出,到2020年,物联网在医疗领域的市场价值将达到1063亿美元,2015年至2020年间的复合增长率为38.1%。

物联网及信息化产品需要

保证第三方的系统能够对接互联;

保证系统的运行和数据传输,防止和能够恢复由内在因素和危机环境造成的错误和灾难性故障;

满足现有需求的基础上对业务的不断扩展;

对原有数据、应用系统和通用型设备实现最大限度的保留和利用;

同时,具有较高数据的处理能力,保证大数据交换和资源共享需要

能够提供整体解决方案的企业占优势

医联体的产生,对于中游流通企业的服务提出了更高的要求。

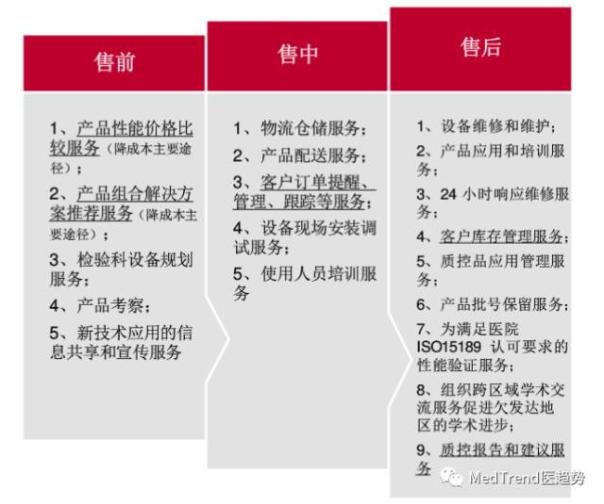

为了满足医院的盈利需求,中游流通企业由传统经销逐渐向综合服务倾斜,即需要提供相应的配套服务。

在不影响诊断质量的前提下,通过调整产品组合,实时监控库存等,使得设备耗材能够达到最大化的产品利用率。同时需要能够完善售前产品组合、售中物流配送、售后设备维护等服务,帮助医联体内部提高工作效率。能够提供整体解决方案的这类企业逐渐成为医联体的首选。

产品组合解决方案主要是指高低端产品的搭配组合。医联体内部集中采购,不仅包含三级医院所需的高端产品,还需要基层医疗机构所需的中低端产品,能够为医联体提供对应的产品组合方案的流通企业受到青睐。

配套服务主要内容

而对于那些产品相对聚焦,无法提供整体解决方案的厂家来说,依托平台商,或者通过同业间战略合作、产品互补的形式来打造解决方案将是两个重要的出口。

检测试剂用量缩小

医联体内部结果互认,能够有效避免诊断检验在患者身上的滥用。

医联体建立前,患者去基层医院看病,进行一系列检测后,由于基层医疗水平限制,患者可能需要转往大医院诊治。但因为基层医院和三级医院的检测结果不互认,患者又需要重新诊断检验,耗时耗力耗财。医联体建立后,医联体内部检验结果互认,只需一次检查,检查所需的诊断试剂用量减少。

诊断耗材如诊断试剂的用量将减少,整个市场的份额将缩小。

如何在缩小的诊断市场中抢占更多的资源,就是诊断行业经销商&供应商们思考的问题。也因此,“试剂上量”人才(让诊断中心多用自家公司品牌的试剂)炙手可热。要使“试剂上量”,厂家研发更智能化、自动化的设备,经销商走专业化推广路线或许是不错的方案。

医联体这只“蝴蝶”的翅膀已然扇动,整个医疗产业链的上中下游的价值重构爆发,当重构完成时,是否会有一个新的医疗产业链格局展现在我们面前呢?